Panico del 1907

Il Panico del 1907, conosciuto anche come il Panico dei banchieri del 1907, è stato una crisi finanziaria che ha avuto luogo negli Stati Uniti quando l'indice della Borsa Valori di New York cadde del 50% dal suo picco dell'anno precedente. Il panico scoppiò durante un periodo di recessione economica, quando ci furono numerosi episodi di corsa agli sportelli nei confronti di banche e società fiduciarie. Il panico del 1907 alla fine si diffuse in tutta la nazione quando molte banche (statali e locali) e società dichiararono bancarotta. Le cause principali della corsa agli sportelli comprendono la contrazione della liquidità da parte di numerose banche newyorkesi, la perdita di fiducia tra i correntisti e l'assenza di un prestatore di ultima istanza stabilito dalla legge.

Storia

La crisi ebbe luogo nell'ottobre 1907 dopo il fallimento di un tentativo di manipolazione del prezzo delle azioni della "United Copper Company". Quando questa operazione fallì, le banche che avevano prestato denaro per il progetto speculativo subirono episodi di corsa agli sportelli che si diffusero successivamente anche alle banche e fiduciarie affiliate, portando in una sola settimana al collasso della "Knickerbocker Trust Company" — la terza fiduciaria di New York per dimensione. Il tracollo della "Knickerbocker" diffuse apprensione nelle fiduciarie della città e le banche regionali prelevarono le proprie riserve dalle banche di New York. Il panico si estese in tutta la nazione quando un vasto numero di persone prelevò i propri depositi dalle banche locali.

Il panico avrebbe potuto essere ancora maggiore se non ci fosse stato l'intervento del finanziere J.P. Morgan, che impegnò grandi somme personali, e convinse gli altri banchieri di New York a fare lo stesso, per puntellare il sistema bancario. A quel tempo gli Stati Uniti non avevano una banca centrale che potesse iniettare liquidità nel mercato. A novembre il contagio finanziario si era in gran parte esaurito, tuttavia una nuova crisi accadde quando una grande impresa d'intermediazione si indebitò pesantemente utilizzando le azioni della "Tennessee Coal, Iron and Railroad Company" ("TC&I") come garanzia. Il crollo del prezzo delle azioni della "TC&I" fu evitato da una scalata autorizzata d'emergenza dal presidente anti-monopolista Theodore Roosevelt. L'anno seguente il senatore Nelson Aldrich istituì e presiedette una commissione per chiarire le cause della crisi e proporre future soluzioni, conducendo alla creazione del Sistema Bancario della Federal Reserve.

Condizioni economiche

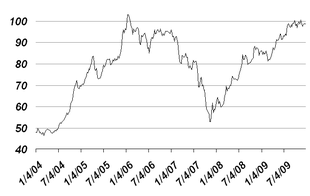

Quando il Presidente Andrew Jackson lasciò scadere lo statuto della "Seconda banca degli Stati Uniti" nel 1836, gli Stati Uniti non avevano alcun tipo di banca centrale, e l'offerta di moneta a New York fluttuava in base al ciclo annuale dell'agricoltura nel paese. Ogni autunno il denaro fluiva fuori dalla città in occasione dell'acquisto dei raccolti e — nello sforzo di attrarre indietro il denaro — i tassi di interesse furono alzati. Gli investitori stranieri destinarono quindi il loro denaro a New York per trarre profitto dai tassi più alti.[1] Dal massimo di 103 toccato dall'indice Dow Jones nel gennaio 1906, il mercato cominciò una modesta correzione che sarebbe proseguita per tutto l'anno. Il terremoto dell'aprile 1906 che devastò San Francisco contribuì all'instabilità del mercato, spingendo un flusso di denaro ancora maggiore da New York a San Francisco per supportare la ricostruzione.[2] Un'ulteriore tensione sull'offerta di moneta ebbe luogo alla fine del 1906, quando la Banca d'Inghilterra aumentò i tassi d'interesse e rimasero a Londra più fondi di quanto ci si aspettasse.[3] Dal picco di gennaio, i prezzi delle azioni declinarono del 18% entro il mese di luglio del 1906. Alla fine di settembre, le azioni avevano recuperato circa la metà delle loro perdite.

L'Hepburn Act, che assegnava alla "Interstate Commerce Commission" ("ICC") il potere di stabilire le tariffe ferroviarie massime, divenne legge nel luglio 1906[4]. Questo provocò un deprezzamento nel valore dei titoli delle ferrovie[5]. Tra il settembre 1906 e il marzo 1907 il mercato azionario scivolò, perdendo il 7,7% della sua capitalizzazione[6]. Tra il 9 e il 26 marzo le azioni crollarono di un ulteriore 9,8%[7] (a volte si fa riferimento a questo collasso di marzo come un "panico dell'uomo ricco"[8]). L'economia rimase volatile durante l'estate. Il sistema fu colpito da numerosi shock: le azioni della "Union Pacific" — uno dei titoli più comunemente utilizzati come garanzia — persero 50 punti; in giugno fallì un'offerta di obbligazioni della città di New York; in luglio crollò il mercato del rame; in agosto la "Standard Oil Company" si vide comminata una multa di 29 milioni di dollari per violazioni alla normativa antitrust.[8] Nei primi nove mesi del 1907 le azioni avevano perso il 24,4%.[9]

Il 27 luglio il "Commercial & Financial Chronicle" osservò che "il mercato si mantiene instabile ... questi segni di nuova vita hanno fatto appena in tempo a mettersi in evidenza, che qualcosa come l'accenno di un nuovo deflusso di oro verso Parigi ha mandato un tremito attraverso tutto il listino, e il miglioramento nei valori e nella speranza se n'è andato".[10] Diversi episodi di corse agli sportelli ebbero luogo al di fuori degli Stati Uniti nel 1907: in Egitto ad aprile e maggio; in Giappone a maggio e giugno; ad Amburgo e in Cile all'inizio di ottobre.[4] La stagione autunnale è sempre stata un periodo vulnerabile per il sistema bancario — in combinazione con un mercato azionario già irritato, anche un piccolo shock poteva avere serie ripercussioni.[3]

Il panico

La speculazione sulla "United Copper"

| Cronologia del panico a New York.[11] | |

|---|---|

| Lunedì, 14 ottobre | Otto Heinze inizia ad acquistare massicciamente azioni della "United Copper". |

| Mercoledì, 16 ottobre | La speculazione di Otto Heinze fallisce clamorosamente. La sua impresa di intermediazione, la "Gross & Kleeberg", è obbligata a chiudere. |

| Giovedì, 17 ottobre | La Borsa sospende la "Otto Heinze & Company". La "State Savings Bank" di Butte, Montana, posseduta da Augustus Heinze, annuncia la propria insolvenza. Augustus Heinze è obbligato a dimettersi dalla "Mercantile National Bank". Cominciano le corse agli sportelli alle banche di Augustus Heinze e del suo socio Charles Morse. |

| Domenica, 20 ottobre | La Camera di Compensazione di New York obbliga Augustus Heinze e Charles Morse a dimettersi da tutte le cariche ricoperte nelle banche. |

| Lunedì, 21 ottobre | Charles Barney è obbligato a dimettersi dalla "Knickerbocker Trust Company" a causa dei propri legami con Charles Morse e Augustus Heinze. La "National Bank of Commerce" dichiara che non agirà più come camera di compensazione. |

| Martedì, 22 ottobre | Una corsa agli sportelli obbliga la "Knickerbocker Trust Company" a sospendere la propria operatività. |

| Mercoledì, 23 ottobre | J.P. Morgan convince i presidenti delle altre società fiduciarie a fornire liquidità alla "Trust Company of America", per evitarne il tracollo. |

| Giovedì, 24 ottobre | Il Segretario al Tesoro George Cortelyou si dichiara d'accordo a depositare i fondi federali nelle banche di New York. Morgan convince i presidenti delle banche a fornire 23 milioni di dollari alla New York Stock Exchange per prevenirne una prematura chiusura. |

| Venerdì, 25 ottobre | La crisi in borsa viene nuovamente evitata a stento. |

| Domenica, 27 ottobre | La Città di New York comunica a George Perkins, socio di Morgan, che se non riuscirà a procurarsi 20–30 milioni di dollari entro il 1º novembre, la città sarà insolvente. |

| Martedì, 29 ottobre | Morgan acquista obbligazioni cittadine per un valore di 30 milioni di dollari, evitando con discrezione la bancarotta della città. |

| Sabato, 2 novembre | "Moore & Schley", un'importante società di intermediazione, rischia il collasso poiché i suoi prestiti sono garantiti da azioni della "Tennessee Coal, Iron & Railroad Company" ("TC&I"), il cui valore è molto volatile. Viene avanzata la proposta che la "U.S. Steel" acquisisca la "TC&I". |

| Domenica, 3 novembre | Viene definito un piano per la scalata della "TC&I" da parte della "U.S. Steel". |

| Lunedì, 4 novembre | Il Presidente Theodore Roosevelt autorizza la scalata della "TC&I" da parte della "U.S. Steel", approvando una legge che sospese temporaneamente le norme anti-trust. |

| Martedì, 5 novembre | Mercati chiusi per l'Election Day. |

| Mercoledì, 6 novembre | La "U.S. Steel" completa la scalata della "TC&I". I mercati cominciano a recuperare. Le destabilizzanti corse agli sportelli delle società fiduciarie non riprendono. |

Il panico del 1907 ebbe inizio con un piano di manipolazione del mercato finalizzato a far crescere artificialmente il prezzo delle azioni della "United Copper Company" di Augustus Heinze per mezzo dell'acquisizione massiccia e repentina di grandi quantità di titoli (il cosiddetto "cornering the market"). Heinze aveva realizzato una fortuna come magnate del rame a Butte, in Montana. Nel 1906 si era trasferito a New York, dove aveva sviluppato una stretta relazione con il noto banchiere di Wall Street Charles Morse. In passato Morse aveva manipolato con successo il mercato del ghiaccio di New York, e insieme a Heinze conquistò il controllo di molte banche — la coppia ricopriva cariche in almeno sei banche nazionali, dieci banche statali, cinque società fiduciarie e quattro imprese di assicurazioni[12].

Il fratello di Augustus, Otto Heinze, escogitò lo schema per manipolare i titoli della "United Copper", nella convinzione che la famiglia Heinze controllasse la maggioranza della società. Un numero significativo delle azioni degli Heinze era stato preso a prestito. Otto Heinze credeva che molte di queste azioni fossero state prese in prestito da speculatori che speravano nella diminuzione del prezzo azionario, e quindi nella possibilità di ricomprare a minor prezzo le azioni "United Copper" prese a prestito, intascando la differenza. Una tecnica nota come vendita allo scoperto. Otto propose una stretta da ribasso (cosiddetta short squeeze), per mezzo della quale gli Heinze avrebbero acquistato quante più azioni "United Copper" fosse possibile, per poi costringere i venditori allo scoperto a ricoprire le proprie posizioni al ribasso, pagando le azioni "United Copper" a caro prezzo. I massicci acquisti avrebbero infatti dovuto alzare al massimo il prezzo delle azioni, rastrellandone la maggior quantità possibile. In questo modo, i venditori allo scoperto, non essendo più in grado di trovare azioni "United Copper" sul mercato, per ricoprire le proprie posizioni al ribasso non avrebbero avuto altra scelta che rivolgersi agli Heinze, i quali avrebbero potuto quindi fissarne il prezzo[13].

Per finanziare il progetto, Otto, Augustus e Charles Morse si incontrarono con Charles Barney, presidente della terza fiduciaria della città, la "Knickerbocker Trust Company". Barney aveva finanziato le manovre precedenti di Morse. Morse, tuttavia, avvertì Otto che, per realizzare lo short squeeze, aveva bisogno di molto più denaro di quanto ne aveva disponibile e Barney rifiutò di finanziarlo[14]. Otto decise di tentare comunque. Il lunedì 14 ottobre cominciò a comprare massicciamente azioni della "United Copper", il cui prezzo salì in un giorno da 39 a 52 dollari. Il martedì richiese ai venditori allo scoperto la restituzione delle azioni prese a prestito. Il prezzo delle azioni salì a quasi 60 dollari, ma i venditori allo scoperto riuscirono a trovare una quantità più che sufficiente di azioni della "United Copper" da fonti diverse dagli Heinze. Otto aveva mal interpretato il mercato e il prezzo delle azioni della "United Copper" cominciò a collassare[15].

L'azione chiuse a 30 dollari il martedì e crollò a 10 dollari mercoledì. Otto Heinze era rovinato. Le azioni della "United Copper" venivano scambiate fuori dalla sala della New York Stock Exchange, in un mercato all'aperto che si teneva letteralmente sul marciapiede (questo mercato di strada diventerà successivamente l'"American Stock Exchange"). Dopo il crollo, il "The Wall Street Journal" riportò che "mai c'erano state scene tanto selvagge sul marciapiede, come raccontano i più vecchi veterani del mercato all'aperto"[16].

Il contagio si diffonde

Il fallimento della speculazione rese Otto incapace di adempiere agli impegni presi e fece finire in bancarotta la sua impresa di intermediazione, la "Gross & Kleeberg". Giovedì 17 ottobre, la New York Stock Exchange sospese i diritti di negoziazione di Otto. Come conseguenza del collasso della "United Copper", la "State Savings Bank" di Butte (Montana), di proprietà di Augustus Heinze, annunciò la propria insolvenza. La banca aveva preso in garanzia per alcuni finanziamenti le azioni della "United Copper" ed era stata banca corrispondente per la "Mercantile National Bank" di New York, della quale Augustus Heinze era allora presidente.

I legami di Augustus Heinze con il tentativo di speculazione e con l'insolvenza della "State Savings Bank" erano troppi perché il consiglio d'amministrazione della "Mercantile" potesse accettarli. Sebbene lo costrinsero a presentare le proprie dimissioni prima dell'ora di pranzo,[17] era già troppo tardi. Al diffondersi della notizia del collasso, i correntisti si precipitarono in massa per prelevare il denaro dalla "Mercantile National Bank". La banca aveva capitale sufficiente per resistere ad alcuni giorni di prelevamenti, ma i correntisti cominciarono a prelevare denaro anche dalle banche di Charles Morse, socio di Heinze. Le corse agli sportelli si verificarono nei confronti della "National Bank of North America" e della "New Amsterdam National" di Morse. Timorosa dell'impatto che la reputazione corrotta di Augustus Heinze e Morse avrebbe potuto avere sul sistema bancario, la Camera di Compensazione di New York (un consorzio delle banche della città) costrinse Morse e Heinze a dimettersi da tutte le cariche ricoperte nelle banche.[18] Nel fine settimana che seguì il fallimento della speculazione, non c'era ancora un panico sistemico. I fondi erano stati prelevati dalle banche legate ad Heinze, solo per essere depositati in altre banche della città.[19]

Il panico colpisce le fiduciarie

Nei primi anni del Novecento ci fu un improvviso sviluppo delle società fiduciarie; nel decennio che precedette il 1907, le loro attività erano cresciute del 244%. Nello stesso periodo le attività delle banche nazionali erano cresciute del 97%, mentre quelle delle banche statali di New York dell'82%[20]. I dirigenti delle maggiori fiduciarie erano principalmente membri illustri dei circoli finanziari e sociali di New York. Uno dei più rispettabili era Charles Barney, il cui precedente cognato, William Whitney, era un famoso finanziere. La "Knickerbocker Trust Company" di Barney era la terza fiduciaria per dimensione a New York[21].

A causa delle passate frequentazioni con Charles Morse e Augustus Heinze, lunedì 21 ottobre, il consiglio d'amministrazione della "Knickerbocker" chiese a Barney di dimettersi (i correntisti potrebbero aver indotto a tale decisione avendo iniziato a prelevare i propri depositi dalla "Knickerbocker" il 18 ottobre).[19] Quel giorno la "National Bank of Commerce" annunciò che non avrebbe svolto la funzione di camera di compensazione per la "Knickerbocker". Il 22 ottobre la "Knickerbocker" si trovò ad affrontare un classico episodio di corsa agli sportelli. Dall'apertura della banca, la folla continuò a crescere. Come venne riportato dal "The New York Times", "nel tempo in cui un correntista usciva, dieci e più persone arrivavano chiedendo indietro i propri soldi e alla polizia fu chiesto di mandare alcuni uomini per mantenere l'ordine".[22] In meno di tre ore furono prelevati 8 milioni di dollari dalla "Knickerbocker". Poco dopo mezzogiorno la banca si trovò costretta a sospendere la propria operatività.[19]

Al diffondersi delle notizie, altre banche e società fiduciarie diventarono restie a prestare denaro. I tassi di interesse sui prestiti agli operatori di borsa salirono rapidamente e, con gli operatori impossibilitati a trovare i soldi, i prezzi delle azioni crollarono a livelli minimi che non si vedevano dal dicembre 1900[23]. Il panico si diffuse rapidamente a due altre grandi fiduciarie, la "Trust Company of America" e la "Lincoln Trust Company". Mercoledì 24 ottobre si registrò una catena di fallimenti: "Twelfth Ward Bank", "Empire City Savings Bank", "Hamilton Bank" di New York, "First National Bank" di Brooklyn, "International Trust Company" di New York, "Williamsburg Trust Company" di Brooklyn, "Borough Bank" di Brooklyn, "Jenkins Trust Company" di Brooklyn e "Union Trust Company" di Providence.[24]

L'ingresso di J.P. Morgan

Quando il caos cominciò a far vacillare la fiducia nelle banche di New York, il più famoso banchiere della città si trovava altrove. J.P. Morgan, presidente dell'eponima "J.P. Morgan & Co.", stava partecipando a una cerimonia religiosa a Richmond, in Virginia. Morgan non era solo il banchiere più ricco e con le conoscenze più importanti della città, ma aveva anche esperienza con le crisi — aveva infatti prestato il proprio aiuto al Dipartimento del Tesoro nell'operazione di soccorso durante il panico del 1893. Mentre le notizie della crisi si accumulavano, Morgan tornò a Wall Street dalla sua cerimonia nella tarda serata di sabato 19 ottobre. La mattina seguente, la biblioteca dell'elegante casa di Morgan in Madison Avenue e 36th Street, era diventata una porta girevole per i presidenti delle banche e delle società fiduciarie di New York che arrivavano per condividere le informazioni relative all'imminente crisi (e cercare aiuto per superarla).[25][26]

Morgan e i suoi soci esaminarono i libri contabili della "Knickerbocker Trust", ma la ritennero insolvente e non intervennero per fermare la corsa agli sportelli. Il suo fallimento, tuttavia, scatenò le corse agli sportelli anche nei confronti delle fiduciarie sane, spingendo così Morgan a farsi carico dell'operazione di salvataggio. Nel pomeriggio di martedì 22 ottobre, il presidente della "Trust Company of America" chiese l'aiuto di Morgan. Quella sera Morgan si consultò con George Baker, presidente della "First National Bank", James Stillman della "National City Bank of New York" (l'antenata della "Citibank"), e George Cortelyou, Segretario al Tesoro. Cortelyou dichiarò di essere pronto a depositare i fondi governativi nelle banche per aiutarle a ricostituire i loro depositi. Dopo che una verifica notturna della "Trust Company of America" ne dimostrò lo stato di salute, il mercoledì pomeriggio Morgan dichiarò, "Questo è il posto in cui viene posta fine al disordine".[27]

Non appena cominciò la corsa agli sportelli della "Trust Company of America", Morgan lavorò con Stillman e Baker per liquidarne le attività e permettere alla banca di pagare i correntisti. La banca resistette fino alla chiusura della giornata, ma Morgan sapeva che ci sarebbe stato bisogno di altro denaro per mantenerla solvente anche il giorno dopo. Quella sera convocò i presidenti delle altre società fiduciarie e li tenne in riunione fino a mezzanotte quando raggiunsero l'accordo di concedere prestiti per 8,25 milioni di dollari per consentire alla "Trust Company of America" di restare aperta il giorno seguente.[28] Il martedì mattina Cortelyou depositò circa 25 milioni di dollari in una serie di banche di New York.[29] John Rockefeller, l'uomo più ricco d'America, depositò ulteriori 10 milioni nella "National City Bank" di Stillman.[29] Il massiccio deposito di Rockefeller rese la "National City Bank" la banca con le riserve più solide della città. Per infondere fiducia nel pubblico, Rockefeller telefonò a Melville Stone, dirigente della "Associated Press", dichiarando che avrebbe impegnato metà del suo patrimonio per mantenere il sistema creditizio americano.[30]

La borsa valori vicina al collasso

Nonostante l'iniezione di liquidità, le banche di New York erano restie a concedere i prestiti a breve termine che normalmente venivano forniti per agevolare le quotidiane operazioni sui titoli azionari. Non potendo ottenere tali fondi, i prezzi in borsa cominciarono a precipitare. Alle 13.30 di martedì 24 ottobre, Ransom Thomas, il presidente della New York Stock Exchange, si precipitò nell'ufficio di Morgan per comunicargli che presto avrebbe dovuto chiudere i mercati. Morgan aveva ben chiaro che una chiusura anticipata della borsa sarebbe stata catastrofica.[31][32]

Morgan convocò i presidenti delle banche della città nel suo ufficio. Questi cominciarono ad arrivare alle 14.00; Morgan li informò che almeno 50 società di brokeraggio della borsa valori sarebbero fallite a meno che non fossero riusciti a raccogliere 25 milioni di dollari entro 10 minuti. Alle 14.16 i presidenti di 14 banche avevano messo insieme 23,6 milioni per mantenere a galla la borsa. Il denaro raggiunse il mercato alle 14.30, in tempo per terminare le negoziazioni del giorno, ed entro la chiusura del mercato (alle 15.00), 19 milioni di dollari erano stati concessi in prestito. Il disastro era stato scongiurato. Morgan era solito evitare la stampa, ma quando lasciò il suo ufficio quella sera, rilasciò una dichiarazione ai giornalisti: "Se la gente terrà i propri soldi nelle banche, tutto andrà a posto".[33]

Il venerdì, tuttavia, si vide più panico nel mercato. Morgan si rivolse nuovamente ai presidenti delle banche, ma questa volta riuscì a convincerli a mettere insieme solo 9,7 milioni. Per fare in modo che questo denaro fosse sufficiente per mantenere aperta la borsa, Morgan decise che il denaro non avrebbe potuto essere usato per finanziare operazioni di vendita allo scoperto, da parte di speculatori che intendessero scommettere sul ribasso dei titoli azionari. Il volume delle negoziazioni nella giornata di venerdì fu pari ai due terzi di quello del martedì. A stento ma i mercati ce l'avevano fatta di nuovo ad arrivare alla campana di chiusura.[34]

La crisi di fiducia

Morgan, Stillman, Baker e gli altri banchieri della città non erano in grado di mettere insieme denaro a tempo indeterminato. Persino il Tesoro statunitense era a corto di fondi. La fiducia pubblica aveva bisogno di essere ristabilita, e il venerdì sera i banchieri si riunivano in due comitati: il primo per persuadere il clero a tranquillizzare i fedeli la domenica; il secondo per spiegare alla stampa i vari aspetti del pacchetto di soccorso finanziario. Il più famoso banchiere europeo, Lord Rothschild, fece avere le proprie parole di "ammirazione e rispetto" per Morgan.[35] In un tentativo di creare fiducia, il Segretario al Tesoro, Cortelyou, convenne che il suo ritorno a Washington avrebbe mandato un segnale a Wall Street che il peggio era passato.[36][37]

|  |

|  |

| (In senso orario dall'angolo in alto a sinistra) John D. Rockefeller, George B. Cortelyou, Lord Rothschild e James Stillman. Alcuni dei nomi più noti di Wall Street rilasciarono dichiarazioni positive per aiutare a ristabilire la fiducia nell'economia. | |

Al fine di assicurare un abbondante flusso di fondi il lunedì, la Camera di Compensazione di New York emise titoli di debito per 100 milioni di dollari da negoziare tra le banche per saldare le pendenze, permettendo loro di mantenere le riserve di contanti per i correntisti.[38] Quel lunedì, grazie alle rassicurazioni del clero e dei giornali, e ai bilanci delle banche pieni di liquidità, a New York tornò un senso di ordine.[39]

All'insaputa di Wall Street, una nuova crisi veniva evitata nell'oscurità. La domenica, il socio di Morgan, George Perkins, venne informato che la Città di New York aveva bisogno di almeno 20 milioni di dollari entro il 1º novembre a pena di dichiarare bancarotta. La città tentò di procurarsi il denaro attraverso un'emissione obbligazionaria standard, ma non riuscì a raccoglierne a sufficienza. Il lunedì e di nuovo il martedì, il sindaco di New York, George McClellan, si rivolse a Morgan per chiederne l'aiuto. Nello sforzo di scongiurare il disastroso segnale che la bancarotta della città di New York avrebbe mandato, Morgan contrattò l'acquisizione di obbligazioni cittadine per un valore di 30 milioni di dollari.[37][40]

Dramma nella biblioteca

Sebbene la calma fosse stata ampiamente ristabilita a New York, sabato 2 novembre un'altra crisi era già incombente. Una delle imprese di intermediazione più grandi della borsa, la "Moore & Schley", era pesantemente indebitata e rischiava il tracollo. La società aveva preso in prestito grosse somme mettendo a garanzia azioni della "Tennessee Coal, Iron and Railroad Company" ("TC&I"). Con il valore dell'azione, scarsamente negoziata, sotto pressione, molte banche avrebbero probabilmente chiesto il rientro dei finanziamenti della "Moore & Schley" il lunedì seguente, obbligandola a liquidare in massa le azioni. Se questo fosse accaduto, il prezzo delle azioni della "TC&I" sarebbe precipitato, mandando in rovina la "Moore & Schley" e causando un'ulteriore ondata di panico nel mercato.[41]

Al fine di prevenire il collasso della "Moore & Schley", sabato mattina Morgan convocò una riunione d'emergenza presso la sua biblioteca. Venne proposto che la "U.S. Steel Corporation", una società che Morgan aveva aiutato a costituire attraverso la fusione delle imprese siderurgiche di Andrew Carnegie e di Elbert Gary, acquisisse la "TC&I". Ciò avrebbe effettivamente salvato la "Moore & Schley" ed evitato la crisi. Dopo che i dirigenti e il consiglio d'amministrazione della "U.S. Steel" ebbero studiato la situazione e, riconoscendo il ruolo positivo che avrebbero potuto rivestire nel corso del panico, diedero la disponibilità a prestare alla "Moore & Schley" 5 milioni di dollari, ovvero ad acquisire la "TC&I" per 90 dollari ad azione. Alle 19.00 non era ancora stato raggiunto un accordo e la riunione fu aggiornata.[42]

Nel frattempo J.P. Morgan fu trascinato in un'altra situazione. Il problema era che la "Trust Company of America" e la "Lincoln Trust" non avrebbero potuto aprire il lunedì mattina a causa delle continue corse agli sportelli. Il sabato sera 40–50 banchieri vennero radunati nella biblioteca per discutere della crisi, con i presidenti delle banche e delle camere di compensazione nella sala Est, e i dirigenti delle società fiduciarie nella sala Ovest. Morgan e coloro che avevano a che fare con il problema della "Moore & Schley" si spostarono nell'ufficio del bibliotecario. Lì Morgan annunciò ai propri avvocati che sarebbe stato disponibile a sostenere la "Moore & Schley" solamente se le società fiduciarie avessero collaborato a tirar fuori dai guai le più deboli tra loro[43]. La discussione tra i banchieri continuò fino a tarda notte ma senza alcun reale progresso. Allora, verso la mezzanotte, J.P. Morgan informò uno dei presidenti delle fiduciarie che la situazione della "Moore & Schley" avrebbe richiesto 25 milioni di dollari, e che non era sua intenzione andare avanti al riguardo a meno che non potessero essere risolti anche i problemi delle società fiduciarie. Questo significava che le società fiduciarie non avrebbero ricevuto ulteriori aiuti da Morgan e che avrebbero dovuto trovare una soluzione da sole.

Alle 3.00 circa 120 dirigenti di banche e società fiduciarie furono riuniti per ascoltare una relazione completa sullo stato delle due società fiduciarie la cui apertura era a rischio. Mentre la "Trust Company of America" risultava appena solvente, alla "Lincoln Trust Company" mancava circa un milione di dollari per pagare i propri correntisti. Mentre la discussione proseguiva, i banchieri si resero conto che Morgan li aveva chiusi nella biblioteca e che aveva nascosto la chiave per costringerli a trovare una soluzione,[44] tattica per l'uso della quale era già stato noto in passato.[45] Morgan iniziò quindi a parlare e disse alle società fiduciarie che avrebbero dovuto concedere un prestito di 25 milioni di dollari per salvare le istituzioni più deboli. I presidenti delle fiduciarie erano ancora restii ad agire, ma Morgan li informò che il loro rifiuto si sarebbe risolto nel collasso completo del sistema bancario. Con il suo considerevole ascendente, alle 4:45 circa persuase il leader ufficioso delle società fiduciarie a firmare l'accordo, cui seguirono tutti gli altri.[45] Con l'assicurazione che la situazione si sarebbe risolta, Morgan permise quindi ai banchieri di tornare alle loro case.[46]

Il pomeriggio e la sera di domenica, Morgan, Perkins, Baker e Stillman, insieme a Gary e a Henry Clay Frick della "U.S. Steel", lavorarono nella biblioteca per definire il progetto di acquisizione della "TC&I" da parte della "U.S. Steel". Domenica notte il progetto di acquisizione era pronto, ma rimaneva un ostacolo: il Presidente Theodore Roosevelt, che si era sempre battuto per imporre norme antitrust, al punto da rendere la rottura dei monopoli un punto focale del proprio mandato.[47]

Frick e Gary viaggiarono tutta la notte in treno per arrivare alla Casa Bianca allo scopo di chiedere a Roosevelt di mettere da parte i princìpi dello Sherman Antitrust Act e permettere — prima dell'apertura dei mercati — un'enorme acquisizione da parte di una società già in possesso del 60% delle quote di mercato. Il segretario di Roosevelt si rifiutò di riceverli, ma Frick e Gary convinsero James Rudolph Garfield, il Segretario degli Interni, che permise loro di evitare il segretario e di rivolgersi direttamente al presidente. Meno di un'ora prima dell'apertura dei mercati, Roosevelt e il Segretario di Stato Elihu Root iniziarono ad esaminare la proposta di acquisizione e vennero a conoscenza del crollo potenziale che si sarebbe potuto verificare nel caso di mancata autorizzazione della fusione.[48][49] Roosevelt si ammorbidì, e più tardi ricordò dell'incontro, "Era necessario che prendessi una decisione nell'istante prima dell'apertura della borsa, poiché la situazione a New York era tale che ogni ora poteva essere vitale. Credo che nessuno possa criticarmi onestamente per aver detto che non me la sono sentita di oppormi all'acquisizione in quelle circostanze".[48] Quando la notizia raggiunse New York, la fiducia spiccò il volo. Il "Commercial & Financial Chronicle" riportò che "il sollievo procurato da questa transazione fu istantaneo e di vasta portata".[50] La crisi finale del panico era stata evitata.[51]

I postumi

Il panico del 1907 ebbe luogo durante una lunga contrazione economica — misurata dal "National Bureau of Economic Research" tra il maggio 1907 e il giugno 1908.[52][53] L'interrelazione tra la contrazione dell'economia, il panico bancario e il crollo del mercato azionario si risolse in un significativo sconvolgimento del sistema economico. Robert Bruner e Sean Carr citano numerose statistiche per quantificare i danni nella loro opera "The Panic of 1907: Lessons Learned from the Market's Perfect Storm". La produzione industriale cadde più a lungo che dopo ogni corsa agli sportelli verificatasi prima d'allora, mentre il 1907 vide il secondo maggior volume di fallimenti a quella data. La produzione scese dell'11%, le importazioni del 26%, mentre la disoccupazione salì all'8% da un livello inferiore al 3%. L'immigrazione cadde a 750 000 persone nel 1909, dagli 1,2 milioni di due anni prima.[54]

Dalla fine della guerra civile, gli Stati Uniti avevano attraversato situazioni di panico di varie intensità. Gli economisti Charles Calomiris e Gary Gorton considerano i peggiori episodi di panico come quelli che portano a diffuse sospensioni dell'attività bancaria — il panico del 1873, quello del 1893, quello del 1907, e una sospensione nel 1914. Sospensioni diffuse furono prevenute attraverso azioni coordinate sia durante il panico del 1884, sia in quello del 1890. La crisi bancaria del 1896, in cui ci fu la percezione di una bisogno di coordinamento, viene a volte classificata come episodio di panico.[53]

La frequenza delle crisi e la durezza del panico del 1907, aggiunte alla preoccupazione per il gigantesco ruolo di J.P. Morgan, portarono con rinnovato impeto verso un dibattito nazionale sulle riforme.[55] Nel maggio 1908, il Congresso passò l'Aldrich-Vreeland Act che istituiva la Commissione Monetaria Nazionale con lo scopo di investigare le ragioni del panico e proporre nuove norme per regolare l'attività bancaria.[56] Il senatore Nelson Aldrich (Repubblicano del Rhode Island), presidente della Commissione Monetaria Nazionale, si recò in Europa per quasi due anni al fine di studiare i sistemi bancari del continente.

La banca centrale

Una differenza significativa tra il sistema bancario europeo e quello statunitense era l'assenza di una banca centrale negli Stati Uniti. Gli stati europei erano in grado di ampliare l'offerta di moneta durante i periodi in cui diminuivano le riserve di liquidità. La convinzione che l'economia statunitense fosse vulnerabile senza una banca centrale non era nuova. All'inizio del 1907, il banchiere Jacob Schiff della "Kuhn, Loeb & Co.", in un discorso alla Camera di Commercio di New York aveva messo in guardia, affermando che "a meno di avere una banca centrale con adeguati controlli sulle risorse del credito, questo paese patirà a breve il panico monetario più duro e di vasta portata nella sua storia".[57]

Nel novembre 1910 Aldrich organizzò una riunione segreta con un certo numero dei principali finanzieri della nazione al "Jekyll Island Club", al largo della costa della Georgia, per discutere della politica monetaria e del sistema bancario. Aldrich, Abram Andrew (Vice Segretario al Dipartimento del Tesoro), Paul Warburg (in rappresentanza della "Kuhn, Loeb & Co."), Frank Vanderlip (successore di James Stillman alla presidenza della "National City Bank" di New York), Henry Davison (senior partner alla "J.P. Morgan & Co."), Charles Norton (presidente della "First National Bank of New York", collegata a Morgan), e Benjamin Strong (in rappresentanza di John Pierpont Morgan), produssero un progetto per la creazione di una banca centrale nazionale.[58]

Bertie Forbes, fondatore della rivista "Forbes", scrisse molti anni dopo:

Immaginatevi una festa con i maggiori banchieri della nazione che, col favore dell'oscurità, si allontanano circospetti da New York su un vagone ferroviario privato, viaggiano di soppiatto per centinaia di miglia verso sud, si imbarcano su un'imbarcazione misteriosa, arrivano furtivamente a un'isola completamente deserta a parte pochi servitori, vivono lì un'intera settimana in una segretezza tanto rigida che il nome di nessuno di loro viene mai menzionato, per timore che i servitori vengano a conoscenza della loro identità e svelino al mondo questa che è la più strana e la più segreta spedizione nella storia della finanza americana. Non sto esagerando; sto raccontando al mondo, per la prima volta, la storia vera di come venne scritta la famosa relazione valutaria di Aldrich, fondamento del nostro nuovo sistema valutario.[59]

La relazione finale della Commissione Monetaria Nazionale venne pubblicata l'11 gennaio 1911. Per quasi due anni i legislatori dibatterono la proposta e solo il 22 dicembre 1913 il Congresso votò il Federal Reserve Act. Il Presidente Woodrow Wilson firmò la norma immediatamente e questa divenne esecutiva il medesimo giorno, dando così vita al Sistema della Federal Reserve.[60] Charles Hamlin divenne il primo presidente della Fed, e nessuno a parte Benjamin Strong, il vice di Morgan, avrebbe potuto diventare presidente della Federal Reserve Bank of New York, la più importante banca regionale con un seggio permanente nel Federal Open Market Committee.[60]

La commissione Pujo

Sebbene per breve tempo Morgan sia stato visto come un eroe, la diffusione di timori relativi a rischi di plutocrazia e di concentrazione della ricchezza distrussero ben presto questa opinione. La banca di Morgan era sopravvissuta, ma le società fiduciarie, che costituivano un rivale in crescita per le banche tradizionali, ne erano uscite gravemente danneggiate. Alcuni analisti erano convinti che il panico fosse stato architettato a danno delle società fiduciarie e a beneficio delle banche.[61][62] Altri ritenevano che Morgan avesse tratto profitto dal panico grazie alla possibilità concessa alla sua "U.S. Steel" di acquisire la "TC&I".[63] Nonostante Morgan avesse perso 21 milioni di dollari durante il panico, e l'importanza del ruolo che aveva giocato nello scongiurare disastri peggiori fosse fuori discussione, divenne anche il centro di minuziosi esami e intense critiche.[49][64][65]

Il parlamentare Arsène Pujo (Democratico–Louisiana), presidente dell'House Committee on Banking and Currency, costituì una commissione speciale per indagare su un money trust, il monopolio de facto di Morgan e degli altri più potenti banchieri di New York. La commissione emise una relazione caustica sull'attività bancaria, e scoprì che i dirigenti della "J.P. Morgan & Co." sedevano anche nei consigli d'amministrazione di 112 società, con una capitalizzazione di mercato di 22,5 miliardi (la capitalizzazione complessiva del New York Stock Exchange al tempo era stimata pari a 26,5 miliardi di dollari).[66]

Sebbene soffrisse di problemi di salute, J.P. Morgan testimoniò davanti alla Commissione Pujo e affrontò diversi giorni di interrogatori da parte di Samuel Untermyer. Il famoso scambio di battute tra Untermyer e Morgan sulla natura fondamentalmente psicologica dell'attività bancaria — che è un settore costruito sulla fiducia — viene spesso citato negli articoli d'economia:[67][68]

- Untermyer: Il credito commerciale non è essenzialmente basato sul denaro e sulle proprietà?

- Morgan: Assolutamente no. La prima cosa è la reputazione.

- Untermyer: Prima del denaro e delle proprietà?

- Morgan: Prima del denaro e di ogni altra cosa. Il denaro non può comprarla... Un uomo che non merita la mia fiducia non potrebbe ottenere da me alcun prestito nemmeno se portasse in garanzia tutti i titoli del mondo.[67]

I soci di Morgan biasimarono il suo continuo declino fisico nel corso delle udienze. In febbraio peggiorò molto e morì il 31 marzo 1913 — nove mesi prima che il money trust venisse ufficialmente sostituito come prestatore di ultima istanza dalla Federal Reserve.[67]

Nella finzione

Nell'ottobre 1912 Owen Johnson iniziò un romanzo a puntate sul panico pubblicato dal periodico "McClure's Magazine" e intitolato The Sixty-first Second (in italiano: Il Sessantunesimo Secondo). "McClure's" pubblicò molte delle opere di giornalisti scandalistici (cosiddetti muckrackers) e di altri progressisti, e il romanzo di Johnson rispecchia molte delle critiche che i progressisti stessi espressero nei confronti del panico e del money trust in generale. J.P. Morgan appare con il nome di "Gunther". La scena nella biblioteca di Morgan, che viene descritta abbastanza efficacemente, si trova nel Capitolo XVIII. Il romanzo è stato pubblicato in forma di libro da Frederick A. Stokes nel 1913.

Più recentemente, la crisi finanziaria del 1907 è stata ben riassunta (e usata come uno degli episodi centrali della trama) nel romanzo Alla ricerca del piacere (Einaudi, 2011), dello scrittore inglese Richard Mason.

Diffusione fuori degli Stati Uniti

La crisi del 1907 ebbe sviluppi anche fuori degli Stati Uniti a causa del crollo mondiale del prezzo delle materie prime, a cominciare da quello del rame.

Giappone

In Giappone la crisi del 1907 riguardò principalmente due settori: l'industria cotoniera e le miniere di rame. La produzione giapponese di cotone era concentrata nella prefettura di Aichi e nel suo capoluogo, Nagoya: questo determinò la corsa agli sportelli della Banca di Nagoya. Seguirono i fallimenti di alcune banche che avevano fatto credito agli esportatori di rame.[69]

Germania

In Germania la crisi del 1907 si concretizzò nel fallimento della casa bancaria Haller, Soehler & Co a causa della sovraesposizione della stessa verso il conglomerato minerario di Teplitz, in Boemia, che era uno dei maggiori clienti della banca e si trovava in difficoltà a causa della discesa dei prezzi dei metalli e del carbone. La banca non resse la situazione anche perché in quel momento si trovava già in uno stato di vulnerabilità, in quanto era in corso la liquidazione degli eredi di un socio defunto.[69]

Cile

L'economia cilena si fondava sull'esportazione del rame e del guano, perciò il crollo del prezzo internazionale del rame ebbe ripercussioni pesanti sul paese latinoamericano. Le banche cilene erano ampiamente esposte verso questi settori. Il Banco Mobiliario divenne insolvente nel dicembre 1907: il capitale sociale fu tuttavia sufficiente a coprire le perdite, evitando così conseguenze ai correntisti e la diffusione del panico bancario.[69]

In Italia

L'euforia borsistica d'inizio Novecento

In Italia le premesse della crisi risalivano al 1903. A partire dall'ultimo decennio dell'Ottocento era in corso l'industrializzazione del paese, favorita dal governo mediante la creazione di liquidità. I titoli quotati alla Borsa di Milano erano passati dai trenta del 1897 ai settantadue del 1903, ma soprattutto i valori delle azioni crescevano impetuosamente.[70]

Il ruolo più importante nell'improvvisa ed eccessiva crescita della borsa lo ebbe il sistematico ricorso ai riporti da parte delle banche universali per controllare le imprese industriali. Il motivo per cui le banche avevano scelto di ricorrere ai riporti era apparentemente dettato da prudenza, era infatti quello di evitare di acquistare partecipazioni significative nelle industrie che si volevano controllare. Questa cautela era dovuta all'esperienza dei decenni precedenti, da cui si era imparato che quando un istituto di credito era in difficoltà, risultava difficile smobilizzare le partecipazioni azionarie per procurarsi liquidità. Perciò era meglio prendere i titoli a riporto, in modo che in caso di bisogno, era sufficiente non rinnovare il riporto. Tuttavia, la pratica dei riporti si rivelò anch'essa pericolosa, sebbene per altri motivi. Infatti, gli speculatori si erano accorti che le banche prendevano a riporto tutte le azioni che trovavano sul mercato per poter controllare le industrie, e conseguentemente gli operatori più spregiudicati iniziarono a fare incetta di azioni per poi darle a riporto alle banche. Questo meccanismo provocò una vera e propria euforia borsistica e una crescita incontrollata delle quotazioni delle azioni, particolarmente nel settore elettrico, in quello siderurgico e in quello automobilistico, settori nei quali erano maggiormente impegnate le banche miste, a partire dalla Banca Commerciale Italiana.[70]

Benché il mercato fosse chiaramente gonfiato, un primo cedimento della borsa, nel 1905, fu "tamponato" con un'iniezione di liquidità da parte della Banca d'Italia e il mercato riprese a crescere sconsideratamente, senza comprendere che si era trattato di un'avvisaglia della crisi.[70]

Alla fine del 1906 si ebbe un'altra avvisaglia della crisi. Il presidente della Terni speculò sui titoli della propria società, operando soprattutto sulla Borsa di Genova; tuttavia, alla liquidazione di novembre non poté pagare il dovuto. Questo determinò il panico alla borsa ligure, panico che poi si diffuse in altre piazze italiane. Un crollo nelle quotazioni ci fu, ma ancora una volta intervenne la banca centrale, diretta da Bonaldo Stringher, che con la propria politica di sconti ed anticipazioni riuscì a porre rimedio alla situazione. Così anche in questa seconda occasione non si capì la gravità della situazione, e la corsa al rialzo riprese come prima[70].

Lo scoppio della crisi

Chi aveva ormai capito il circolo vizioso che si era creato, erano proprio le banche universali che ne erano la causa. Per questo la Commerciale ed il Credito Italiano nel 1907 decisero di restringere il ricorso al credito alle operazioni di borsa, ed in particolare ai riporti. Di conseguenza, nel maggio di quell'anno crollarono le posizioni speculative al rialzo e questo determinò il crollo dei corsi di borsa e l'inizio di un periodo di stagnazione che durò fino allo scoppio della prima guerra mondiale[70].

Non si comportò nello stesso modo la terza banca mista italiana, la Società Bancaria Italiana. La SIB era una banca universale nata da pochi anni e che era diventata il "terzo pilastro" del credito nelle regioni del triangolo industriale[71]. Per raggiungere in pochi anni le dimensioni delle sue maggiori concorrenti, la Banca Commerciale Italiana ed il Credito Italiano, la "Bancaria" si era però lanciata in operazioni rischiose, dal momento che i clienti più solidi se li erano già accaparrati le banche che operavano da più tempo[70][71].

Benché la "Bancaria" avesse sede a Milano, la quota di capitale facente capo ad azionisti genovesi era rapidamente aumentata: i Raggio lo erano dal 1904[72], in seguito si erano aggiunti i Bruzzone ed i De Ferrari. Nel 1907 queste famiglie erano ormai diventate proprietarie di circa il 50% delle azioni della banca e la controllavano di fatto. Queste famiglie di finanzieri erano abituate a compiere forti speculazioni sulla Borsa di Genova[69][71], perciò la Bancaria era particolarmente esposta sulla borsa ligure.

Se la Banca Commerciale ed il Credito Italiano a maggio avevano smesso di contenere il crollo delle azioni, invece la Bancaria perseverò da sola nel tentativo di far risalire i prezzi delle proprie azioni e di quelle dei suoi principali debitori[71].

Il crac della Ramifera

Anche in Italia il primo settore colpito fu quello del rame. Nei primi mesi del 1907 il prezzo del rame, che era cresciuto di un quarto durante il 1906, crollò di circa il 40%[69].

La "Società Ligure Ramifera", nata nel 1904, era diventata il primo produttore italiano di rame[69]. L'ideatore dell'impresa era stato il capitano Lorenzo Gardella, ma negli anni successivi avevano sottoscritto i diversi aumenti di capitale della società finanzieri come i De Ferrari (azionisti anche della SIB), Federico Brown, i Bombrini ed il Credito Italiano. Di conseguenza il capitale della società era passato da uno a sei milioni di lire. Le azioni, del valore nominale di duecento lire, nel marzo del 1907 erano quotate 1.355 lire[73]. La Società Bancaria Italiana aveva contribuito in modo particolare alla crescita del titolo della "Ramifera", attraverso l'acquisto ed il riporto di azioni della società[71].

Lo scandalo della Ramifera scoppiò nel maggio del 1907, in conseguenza della stretta creditizia, quando un agente di cambio della Borsa di Genova che aveva comprato "allo scoperto" per i De Ferrari, amministratori della società, tredicimila azioni della Ramifera rivelò che né lui, né i De Ferrari avevano la provvista per pagare le azioni: si trattava di un "buco" di dodicimila lire. L'episodio rappresentò la fine dei De Ferrari, che erano fra i maggiori finanzieri che operavano sulla piazza di Genova, e conseguentemente creò il panico in quella che allora era la borsa più importante d'Italia: la Borsa di Genova venne chiusa per quindici giorni, mentre le azioni della Ramifera crollarono a centosettanta lire[73].

Il settore automobilistico

Il settore automobilistico fu fra i più colpiti dalla crisi, non solo in Italia[74]. Fra gennaio e settembre del 1907 la capitalizzazione di borsa delle case automobilistiche quotate crollò da 70 milioni di lire a meno di 50[75].

L'impresa più importante coinvolta nella crisi del 1907 fu la FIAT, che si trovò sull'orlo del fallimento[76]. Alla crisi generale economica e del settore automobilistico, si aggiungevano problemi specifici della casa automibilistica torinese. In particolare una situazione di pesante indebitamento dovuta anche al fatto di aver distribuito dividendi quando già la crisi era evidente[74][77]. La FIAT era in particolare debitrice per oltre tre milioni di lire verso la "Bancaria"[78], in quanto questo istituto aveva assorbito nel 1904 il Banco di Sconto e Sete, banca di riferimento della FIAT al momento della fondazione.

Alla fine del 1907 il titolo FIAT crollò in borsa, rovinando migliaia di azionisti. Ufficialmente il crollo fu imputato al calo delle vendite sul mercato americano[79].

Si formò quindi un consorzio di banche, guidato dalla Banca Commerciale, per salvare la FIAT, che era ritenuta solida dal punto di vista industriale[76]. Il consorzio decise di annullare le azioni esistenti, poi approvò una nuova emissione di azioni[79], inoltre le banche concessero nuove aperture di credito[76]. In seguito all'operazione si rafforzò il controllo dell'azienda in capo a Giovanni Agnelli. Il bilancio del 1907 evidenziava perdite per quasi sei milioni.

Il comportamento dei vertici FIAT durante il periodo dell'euforia borsistica e la imprudente distribuzione di dividendi nel 1907 fecero scoppiare uno scandalo l'anno successivo[80]. Nel 1908 il presidente della FIAT, Lodovico Scarfiotti, e l'amministratore delegato, Giovanni Agnelli, furono accusati di aggiotaggio, falso in bilancio e truffa[80]. Agnelli dovette dimettersi dalle cariche sociali[76]. Dopo la condanna in primo grado, il processò terminerà nel 1912 con l'assoluzione di Agnelli e Scarfiotti, difesi in appello da Vittorio Emanuele Orlando, ex ministro della giustizia[77].

La siderurgia

La stretta creditizia operata dalle banche di credito ordinario per uscire dalla crisi ebbe un pesante contraccolpo sull'industria siderurgica, bisognosa di finanziamenti per completare gli impianti in costruzione[81]. In generale l'industria siderurgica italiana era poco competitiva con l'industria straniera, ed il mercato interno sopravviveva grazie alle barriere doganali ed alle commesse pubbliche[75].

In questa situazione Attilio Odero e Giuseppe Orlando, comproprietari del gruppo Terni, chiesero alla Banca d'Italia di sostituirsi alle banche commerciali nello sconto delle cambiali. Nell'immediato la banca centrale si limitò ad erogare un prestito alle imprese siderurgiche, ma si iniziò ad elaborare la costituzione di un consorzio che riunisse le imprese del gruppo Terni, in particolare la Elba e l'Ilva di Bagnoli, e che coinvolgesse anche gli Altiforni di Piombino della famiglia Bondi[81].

L'intervento della Banca d'Italia

Nell'autunno del 1907 la banca centrale dovette assumere un ruolo diretto per guidare l'economia italiana fuori della crisi. La Banca d'Italia intervenne subito per salvare la Ramifera e il 2 settembre 1907 venne costituito un "Consorzio per riporto di azioni della Società Ligure Ramifera", cui partecipavano le maggiori banche italiane e finanzieri genovesi come i Piaggio, i Raggio ed i Tassara. Tuttavia la misura si rivelò insufficiente, perciò nel 1913 la società fu posta in liquidazione e nel 1915 venne chiusa con la perdita dell'intero capitale sociale[73].

Tra la fine di agosto e settembre la Società Bancaria Italiana dovette far fronte ad una corsa al ritiro dei depositi per ben 4 milioni[82]. CREDIT e COMIT avrebbero voluto approfittare della situazione per vedere l'eliminazione della sgradita concorrente, tuttavia il direttore della Banca d'Italia Bonaldo Stringher convinse le due maggiori banche italiane che il crollo della Bancaria avrebbe comportato il panico e la corsa agli sportelli anche presso le loro filiali. Perciò fu costituito anche in questo caso un consorzio di banche, il quale nell'ottobre 1907 erogò un prestito di 50 milioni di lire alla SBI[71], prendendo in garanzia le partecipazioni azionarie detenute dalla banca[76].

Dopo solo un mese ci rese, tuttavia, conto che l'apertura di credito era stata insufficiente e che non era stata recuperata la fiducia dei risparmiatori. Fu così deciso un secondo prestito di 40 milioni. Questa volta, però, gli istituti di credito pretesero di ottenere il controllo della stessa "Bancaria"[71]. La "Bancaria" fu in grado di restituire gli aiuti finanziari ricevuti[83], per cui alla fine del 1908 fu sciolto il Consorzio che aveva effettuato il salvataggio, anche se l'istituto di credito continuò ad essere strettamente sorvegliato da Stringher fino al 1914, quando confluì nella Banca Italiana di Sconto[84].

La sistemazione del settore siderurgico richiese più tempo all'opera mediatrice di Stringher, anche perché la concorrenza fra i gruppi Terni e Bondi aveva creato una spirale di investimenti e di conseguenti debiti, che aveva aggravato nel tempo la situazione. Solo il 4 agosto 1911 fu creato il cosiddetto "Consorzio siderurgico". In base a tale accordo, la gestione degli stabilimenti delle sei società coinvolte (Ilva, Elba, Altiforni di Piombino, Ferriere Italiane, Savona, Ligure Metallurgica) sarebbe stata affidata all'Ilva, in modo da armonizzare le politiche industriali delle stesse ed evitare le crisi da sovrapproduzione[81].

Negli stessi mesi era stata creata anche la "Società anonima Ferro e Acciaio", un vero e proprio cartello dell'acciaio, che oltre ai membri del Consorzio Siderurgico comprendeva anche le acciaierie medio-piccole, come la Carlo Tassara e la Falck: gli imprenditori metalmeccanici e i commercianti si erano impegnati a comprare la materia prima solo da tale società, la quale a sua volta avrebbe provveduto a dividere il lavoro fra le imprese socie[81].

Il 7 agosto 1911 fu infine sottoscritta la convenzione finanziaria per l'estinzione dei debiti delle società del consorzio siderurgico: vi aderirono la Banca Commerciale Italiana, il Credito Italiano, la Società Bancaria Italiana, il Banco di Roma, la Banca Zaccaria Pisa, nonché le maggiori casse di risparmio[81][85].

In considerazione di questi interventi effettuati dalla Banca d'Italia in favore delle aziende colpite dalla crisi mondiale, il 1907 può essere individuato come il momento iniziale in cui lo stato italiano ha considerato che fra i propri compiti ci fosse anche quello di salvare le imprese in crisi[75].

Agli interventi in favore delle singole imprese, la banca centrale aggiunse un provvedimento in favore del mercato in generale, in quanto emise cartamoneta per più di 200 milioni di lire, quale "iniezione di liquidità". L'operazione fu resa possibile dal fatto che il bilancio dello stato era in attivo da dieci anni, ma soprattutto dal volume delle rimesse degli emigrati che permettevano che questo flusso monetario non danneggiasse la bilancia dei pagamenti[75].

La riforma della borsa

Quando la crisi fu passata e se ne esaminarono le cause, si comprese che di là dell'andamento del prezzo del rame, si era manifestato un problema più specifico che riguardava la borsa di Genova[69].

La borsa genovese aveva una tradizione di scarsa regolamentazione. In effetti la piazza ligure aveva rifiutato fino al 1855 di essere costituita in mercato regolamentato[86], salvo ritrovarsi, dopo tale data, ad essere la borsa più importante d'Italia[87].

Anche dopo l'istituzione ufficiale, inoltre, la borsa ligure era comunque rimasta scarsamente regolamentata. In particolare la Camera di Commercio si rifiutava di limitare il numero degli intermediari autorizzati, che nel 1906 erano ben 1200[88]. Analogamente la negoziazione non avveniva obbligatoriamente "alle grida", mentre a Milano tale procedura era obbligatoria dal 1885[88]. La conseguenza di questo stato di cose era una speculazione sfrenata, aperta a tutti ma concentrata su pochi titoli.

Questa assenza di regole alla fine si ritorse contro la borsa genovese e, proprio in conseguenza della crisi del 1907, fra il 1909 ed il 1911 la Borsa di Milano sostituì quella di Genova come piazza finanziaria più importante d'Italia[89].

Di là delle vicende della borsa genovese, la necessità di disciplinare in modo stringente i mercati finanziari era divenuto evidente. La prima risposta legislativa furono due decreti emessi nello stesso 1907. Il primo introduceva criteri rigorosi per l'ammissione dei titoli in borsa, al fine di evitare la costituzione di società fantasma nelle fasi di euforia. Il secondo, molto contestato, mirava a punire la speculazione al ribasso mediante il cosiddetto "diritto di sconto", considerando i "ribassisti" colpevoli dei crolli di borsa[90].

La vera riforma della borsa fu tuttavia attuata con la legge n° 272 del 20 marzo 1913, la quale impose requisiti più rigorosi per diventare agenti di cambio e vietava a tali professionisti di operare in proprio[91]. Inoltre la legge di riforma disciplinava l'attività delle borse, a cominciare dal diritto di accesso; regolava l'ammissione dei titoli alla contrattazione; unificava l'orario delle negoziazioni in tutto il paese, nonché le scadenze delle compensazioni e delle liquidazioni; imponeva in tutte le piazze italiane la negoziazione "alle grida"; fissava i criteri per la formazione del listino della giornata; imponeva agli agenti la tenuta dei libri su cui registrare tutte le operazioni effettuate[92].

Note

- ^ Tallman & Moen 1990, pagg. 3–4.

- ^ Odell & Weidenmier 2004.

- ^ a b Tallman & Moen 1990, pag. 4.

- ^ a b Noyes 1909, pagg. 361–362.

- ^ Edwards 1907, pag. 66.

- ^ Misurato da un indice di tutte le azioni quotate, come riportato da Bruner & Carr 2007, pag. 19.

- ^ Bruner & Carr 2007, pag. 20.

- ^ a b Kindleberger & Aliber 2005, pag. 102.

- ^ Bruner & Carr 2007, pag. 32.

- ^ Bruner & Carr 2007, pag. 31.

- ^ Estratto da Bruner & Carr 2007.

- ^ Bruner & Carr 2007, pagg. 38–40.

- ^ Bruner & Carr 2007, pagg. 43–44.

- ^ Bruner & Carr 2007, pag. 45.

- ^ Bruner & Carr 2007, pagg. 47–48.

- ^ Bruner & Carr 2007, pag. 49.

- ^ Bruner & Carr 2007, pagg. 51–55.

- ^ Bruner & Carr 2007, pagg. 61–62.

- ^ a b c Tallman & Moen 1990, pag. 7.

- ^ Moen & Tallman 1992, pag. 612.

- ^ Bruner & Carr 2007, pag. 68.

- ^ Bruner & Carr 2007, pag. 79.

- ^ Bruner & Carr 2007, pag. 85.

- ^ Bruner & Carr 2007, pag. 101.

- ^ Bruner & Carr 2007, pagg. 83–86.

- ^ Chernow 1990, pag. 123.

- ^ Bruner & Carr 2007, pag. 87–88.

- ^ Bruner & Carr 2007, pag. 93.

- ^ a b Tallman & Moen 1990, pag. 8.

- ^ Chernow 1998, pagg. 542–544.

- ^ Bruner & Carr 2007, pag. 99.

- ^ Chernow 1990, pag. 125.

- ^ Bruner & Carr 2007, pagg. 100–101

- ^ Bruner & Carr 2007, pagg. 102–103.

- ^ Bruner & Carr 2007, pagg. 103–107.

- ^ Bruner & Carr 2007, pag. 108.

- ^ a b Chernow 1990, pag. 126.

- ^ Tallman & Moen 1990, pag. 9.

- ^ Bruner & Carr 2007, pag. 111.

- ^ Bruner & Carr 2007, pagg. 111–12.

- ^ Bruner & Carr 2007, pag. 116.

- ^ Bruner & Carr 2007, pagg. 116-117.

- ^ Bruner & Carr 2007, pag. 122.

- ^ Bruner & Carr 2007, pag. 124.

- ^ a b Chernow 1990, pag. 127.

- ^ Bruner & Carr 2007, pagg. 124-127.

- ^ Bruner & Carr 2007, pag. 131.

- ^ a b Bruner & Carr 2007, pag. 132.

- ^ a b Chernow 1990, pagg. 128–129.

- ^ Bruner & Carr 2007, pag. 133.

- ^ Bruner & Carr 2007, pagg. 132–133.

- ^ (EN) US Business Cycle Expansions and Contractions, su nber.org, National Bureau of Economic Research. URL consultato l'8 aprile 2009.

- ^ a b Calomiris & Gorton 1992, pag. 114.

- ^ Bruner & Carr 2007, pagg. 141–142.

- ^ Smith 2004, pagg. 99–100.

- ^ Miron 1986, pag. 130.

- ^ Herrick 1908.

- ^ Bruner & Carr 2007, pag. 143.

- ^ Griffin 1998.

- ^ a b Bruner & Carr 2007, pag. 146.

- ^ McNelis 1969, pagg. 154–167.

- ^ Chernow 1990, pagg. 122–123.

- ^ Chernow 1990, pag. 148.

- ^ (EN) Jean Strouse, Here's How It's Done, Hank: A Parable From a Crisis of a Century Ago, su washingtonpost.com, The Washington Post, 28 settembre 2008. URL consultato il 6 aprile 2009.

- ^ Bruner & Carr 2007, pag. 182.

- ^ Bruner & Carr 2007, pag. 148.

- ^ a b c Bruner & Carr 2007, pagg. 182–183.

- ^ Chernow 1990, pag. 154.

- ^ a b c d e f g Mary Tone Rodgers e James E. Payne, The Role of Copper Prices as a Transmission Mechanism of the Panic of 1907

- ^ a b c d e f Alessandro Aleotti, Borsa e industria. 1861-1989: cento anni di rapporti difficili, Milano, Comunità, 1990, pagg. 63-6

- ^ a b c d e f g Alfredo Gigliobianco, Claire Giordano e Gianni Toniolo, Innovation and Regulation in the Wake of Financial Crises in Italy (1880s-1930s) in Alfredo Gigliobianco e Gianni Toniolo (a cura di), Financial Market Regulation in the Wake of Financial Crises: The Historical Experience, pagg. 52-4, sito Banca d'Italia

- ^ Giorgio Doria, Investimenti e sviluppo economico a Genova alla vigilia della Prima Guerra Mondiale, Milano, Giuffré, 1973, p.658

- ^ a b c Giorgio Doria, Investimenti e sviluppo economico a Genova alla vigilia della Prima Guerra Mondiale, Milano, Giuffré, 1973, pag. 310-2

- ^ a b FIAT su Impreseneltempo, su impreseneltempo-torino.it. URL consultato il 10 settembre 2019 (archiviato dall'url originale il 27 giugno 2019).

- ^ a b c d Emilio Gentile, Le origini dell'Italia contemporanea. L'età giolittiana, Roma-Bari, Laterza, 2003, pagg. 152-6

- ^ a b c d e Napoleone Colajanni, Storia della banca italiana, Roma, Newton Compton, 1995, pagg. 31-5

- ^ a b Luigi Cipriani, Il vizietto degli Agnelli

- ^ Antonio Confalonieri, Banca e industria in Italia - dalla crisi del 1907 all'agosto 1914, Milano, Banca Commerciale, 1982, p.15.

- ^ a b The Horseless Age del 1907 - vol. 20, parte II, pag. 900

- ^ a b Pierre de Gasquet, La Dynastie Agnelli, Éditions Grasset, 2006

- ^ a b c d e Isabella Cerioni, La Banca d'Italia e il Consorzio Siderurgico, sito Banca d'Italia

- ^ Franco Gaeta, La crisi di fine secolo e l'età giolittiana, Torino, UTET, 1982, p.252-254.

- ^ Umberto Bava, I quattro maggiori istituti italiani di credito, Genova, Valugani, 1926

- ^ Valeria Apostol, Panico del 1907:l'Italia negli anni della crisi

- ^ La Cassa di Risparmio delle Provincie Lombarde, la Cassa di Risparmio di Torino, la Cassa di Risparmio in Bologna, la Cassa di Risparmio di Verona, la Cassa Centrale di Risparmio Vittorio Emanuele per le Provincie Siciliane, il Monte dei Paschi di Siena

- ^ Borsa di Genova - L'istituzione sul sito Borsa Italiana

- ^ Alessandro Aleotti, Borsa e industria. 1861-1989: cento anni di rapporti difficili, Milano, Comunità, 1990, pag. 30

- ^ a b Caroline Fohlin, Mobilizing Money: How the World's Richest Nations Financed Industrial Growth, Cambridge University Press, 2012, pag. 37

- ^ Giorgio Doria, Investimenti e sviluppo economico a Genova alla vigilia della Prima Guerra Mondiale, Milano, Giuffré, 1973, vol. II, pagg. 306-8

- ^ Alessandro Aleotti, Borsa e industria. 1861-1989: cento anni di rapporti difficili, Milano, Comunità, 1990, pagg. 71-2

- ^ Alessandro Aleotti, Borsa e industria. 1861-1989: cento anni di rapporti difficili, Milano, Comunità, 1990, pag. 74

- ^ testo della legge n° 272 del 20 marzo 1913

Bibliografia

- Robert F. Bruner; Sean D. Carr. (EN) The Panic of 1907: Lessons Learned from the Market's Perfect Storm, John Wiley & Sons, 2007. 9780470152638

- Charles W. Calomiris; Gary Gorton. (EN) The Origins of Banking Panics: Models, Facts and Bank regulation in Financial Markets and Financial Crises, University of Chicago Press, 1992. ISBN 0-226-35588-8

- Tony Caporale; Barbara McKiernan. (EN) Interest Rate Uncertainty and the Founding of the Federal Reserve in The Journal of Economic History, vol. 58 (n. 4), 1998. Pagg. 1110–1117. DOI 10.2307/2566853

- Vincent P. Carosso. (EN) The Morgans: Private International Bankers, 1854-1913, Harvard University Press, 1987. ISBN 0-674-58729-4

- Ron Chernow. (EN) The House of Morgan: An American Banking Dynasty and the Rise of Modern Finance, Grove Press, 1990. ISBN 0-8021-3829-2

- Ron Chernow. (EN) Titan: the life of John D. Rockefeller, Sr., Random House, 1998. ISBN 0-679-43808-4

- Adolph Edwards. (EN) The Roosevelt Panic of 1907, Anitrock Pub. Co, 1907.

- Milton Friedman; Anna Jacobson Schwartz. (EN) A Monetary History of the United States: 1867-1960, Princeton University Press, 1963. ISBN 0-691-00354-8

- Gary Gorton. (EN) Clearinghouses and the Origin of Central Banking in the United States in The Journal of Economic History, vol. 45 (n. 2). Pagg. 277–283. DOI 10.2307/2121695

- Gary Gorton; Lixin Huang. (EN) Bank panics and the endogeneity of central banking in Journal of Monetary Economics, vol. 53 (n. 7), 2006. Pagg. 1613–1629. DOI 10.1016/j.jmoneco.2005.05.015

- G. Edward Griffin. (EN) The Creature from Jekyll Island: A Second Look at the Federal Reserve, American Media, 1998. ISBN 0-912986-21-2

- Myron T. Herrick. (EN) The Panic of 1907 and Some of Its Lessons in Annals of the American Academy of Political and Social Science, vol. 31, 1908.

- Owen Johnson. (EN) The Sixty-First Second, Frederick A. Stokes Company, 1913.

- Charles P. Kindleberger; Robert Aliber. (EN) Manias, Panics, and Crashes: A History of Financial Crises, John Wiley & Sons, 5ª ed., 2005. ISBN 978-0-471-46714-4

- Sarah McNelis. (EN) Copper King at War: The Biography of F. Augustus Heinze, University of Montana Press, 2ª ed., 1969. OCLC 7369533

- Jeffrey A. Miron. (EN) Financial Panics, the Seasonality of the Nominal Interest Rate, and the Founding of the Fed (PDF) in American Economic Review, vol. 76 (n. 1), 1986. Pagg. 125–140.

- (EN) Jon Moen; Ellis Tallman, The Bank Panic of 1907: The Role of the Trust Companies, in The Journal of Economic History, vol. 52, n. 3, 1992, pp. 611–630, DOI 10.2307/2122887.

- (EN) Alexander Dana Noyes, Forty Years of American Finance, G. P. Putnam's sons, 1909, ISBN 978-0-405-13672-6. URL consultato il 3 aprile 2009.

- (EN) Kerry A. Odell; Marc D. Weidenmier, Real Shock, Monetary Aftershock: The 1906 San Francisco Earthquake and the Panic of 1907, in The Journal of Economic History, vol. 64, n. 4, 2004, pp. 1002–1027, DOI 10.1017/S0022050704043062.

- (EN) B. Mark Smith, A History of the Global Stock Market; From Ancient Rome to Silicon Valley (2004 ed.), Chicago, University of Chicago Press, 2004, ISBN 0-226-76404-4.

- (EN) Oliver M.W. Sprague, The American Crisis of 1907, in The Economic Journal, vol. 18, 1908, pp. 353–372, DOI 10.2307/2221551.

- (EN) Ellis W. Tallman; Jon R. Moen, Lessons from the Panic of 1907 (PDF), in Federal Reserve Bank of Atlanta Economic Review, vol. 75, 1990, pp. 2–13. URL consultato il 1º aprile 2009 (archiviato dall'url originale il 29 ottobre 2008).

Altri progetti

Altri progetti

- Wikimedia Commons

Wikimedia Commons contiene immagini o altri file su Panico del 1907

Wikimedia Commons contiene immagini o altri file su Panico del 1907

V · D · M | ||

|---|---|---|

| Crisi economiche dei secoli passati | Bolla dei tulipani (1636-1637) · Panico del 1792 · Panico del 1825 · Panico del 1837 · Railway Mania (anni quaranta dell'Ottocento) · Panico del 1857 · Grande depressione (1873-1895) · Panico del 1893 |  |

| Crisi economiche del XX secolo | Panico del 1907 · Depressione del 1920-1921 · Boom di Wall Street del 1924 · Crash di Wall Street del 1929 (Giovedì nero e Martedì nero) e Grande depressione (anni trenta del Novecento) · Recessione del 1937-1938 · Crisi della lira del 1963-1964 · Recessione globale del 1980-1982 | |

| Crisi economiche del XXI secolo | Bolla delle dot-com (1997-2001) · Crisi finanziaria del 2007-2008 · Grande recessione (2007-2013) · Flash Crash (2010) · Crollo del mercato azionario del 2020 (2020-oggi) · Everything bubble (2014-2022) | |

| Giornate "nere" | Lunedì nero (1987) · Martedì nero (1929) · Mercoledì nero (1992) · Giovedì nero (1929) · Venerdì nero (1869) | |

| Recessione · Crisi finanziaria · Bolla speculativa | ||

Portale Economia

Portale Economia Portale Stati Uniti d'America

Portale Stati Uniti d'America Portale Storia

Portale Storia